Se szocpolt, se támogatott hitelt nem adnak a bankok, ha nem emelhetik a kamatot. A törvény szerint ma körülbelül 5,5-7,5 százalék lenne a támogatott kölcsön kamata, de ők drágábban adnák.

A kormány és a bankok közötti iszapbirkózásban most éppen az utóbbiak kezdenek felülkerekedni. Igaz, hogy tavaly a kormány úgy lenyomta őket, fejüket sokáig az iszap alatt tarva (bankadó, végtörlesztés), hogy csaknem megfulladtak. Aztán nagy lassan rájött, hogy ha teljesen kinyírja őket, akkor ülhet egyedül a nagy magyar ugaron, mert pénz nélkül bizony semmi nem működik. Engedte, hogy levegőhöz jussanak, azok pedig úgy teleszívták magukat, hogy rögtön fordítanának a helyzeten.

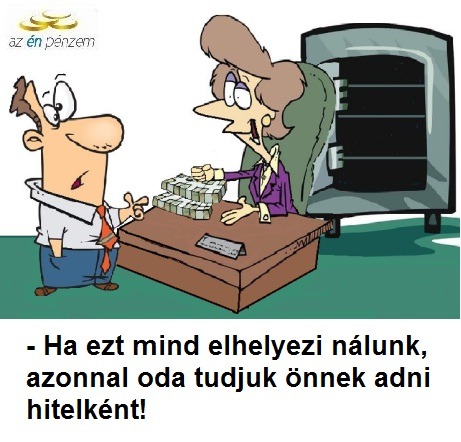

Közölték ugyanis a kormánnyal, hogy papíron bizony bevezethet mindenféle otthonteremtési támogatást; adhat szocpolt és támogatott hitelt, ezt csak ők tudják továbbadni, nekik pedig nem kötelező ilyet nyújtani. És nem is fognak, hacsak nem adhatják drágábban a támogatott kölcsönt, mint a tavaly elfogadott törvényben áll.

Kamattámogatással adott lakáshitel új lakás építéséhez és vásárlásához adható, valamint használt lakás vásárlásához és lakás korszerűsítéséhez igényelhető. Ezen kívül – ez még az Európai Bizottság jóváhagyására vár - a késedelmes jelzáloghitellel vagy felmondott kölcsönnel terhelt lakóingatlan és a hátralékos hiteladós által kisebb lakás vásárlásához adható.

Jelenleg az ingatlanpiac romokban hever. Az 1930-as évek óta nem építettek Magyarországon ennyire kevés lakást egy év alatt, mint 2011-ben. A kilátások alapján idén padlózhat a lakásépítés. A tavalyi kb. 90 ezres ingatlaneladás mindössze a harmada a 2003-as csúcsnak. Ha megnézzük a lakáshitelek árát, akkor 11-15 százalékos kamattal és 12-18 százalékos teljes hiteldíj mutatóval (thm) találkozunk. Hát ki a fene fog felvenni ilyen drágán hitelt? Nagyjából senki. Mindenki abban reménykedett, hogy - a támogatott hitelnek és a szocpolnak köszönhetően - ha nem is fog megélénkülni a piac, de legalább nem zuhan tovább.

Támogatott kamatok

A törvény szerint a támogatott lakáshitel kamata nem lehet több, mint az éves, illetve az ötéves állampapírpiaci átlaghozam 3 százalékponttal növelt értéke. Ez mit is jelent?

Januárban a jogszabály szerint számított ötéves kamat 6,48 százalékos volt, erre jön a 3 százalékpont felár, tehát akkor 9,48 százalék lett volna a kamat. És ebből kapott volna az ügyfél még kedvezményt 5 éven át, igaz, évente csökkenő mértékben.

Csak sajnos – elsősorban a kormány fantasztikus, unortodox gazdaságpolitikájának köszönhetően - a kutya sem akar magyar állampapírt venni, az ötéves futamidejű állampapírokat januárban 11,2 százalékkal jegyezhették a bankok. Számításaim szerint ma a törvény szerint meghatározott hitelkamat – a támogatott hiteleknél – körülbelül 11-12 százalék körül alakulna. Ebből jönne le a támogatás az ügyfélnek. Így a támogatott hitel kamata az első évben kb. 5,5-7,7 százalék körül lenne, attól függően, hogy új vagy használt lakáshoz veszi valaki igénybe, és attól függően, hogy hány gyereke van. Ugye nem is lenne rossz?

Mennyit akarnak?

De ennél többet akarnak a bankok. Azt szeretnék, ha nem 3, hanem 5 százalékpontot tehetnének rá a referenciahozamra. Ez pedig a mai számok alapján 13-14 százalékos lakáshitel kamatot jelentene, vagyis nagyjából annyit, mint amennyin a nem támogatott hiteleket is kínálják. Így nőne 7,5- 9,7 százalékra az a kamat, amit a jogosult ügyfelek fizetnének az első évben. Persze az évente csökkenő kamattámogatás miatt ez minden évben egyre több lenne. Az öt év elteltével pedig gyakorlatilag piaci kamatot fizetnének a „támogatott” (azaz az akkor már nem támogatott) ügyfelek.

Ha ezt nem engedi a kormány (értsd nem módosít ennek megfelelően jogszabályt), akkor egyszerűen nem adnak a bankok se szocpolt, se támogatott hitelt. Ugyanis az állam rajtuk keresztül nyújtja ezeket, és csak azokban a bankokban érhetők el, amelyek szerződnek az állammal. Ha pedig nem akarnak, nem szerződnek. Ez már most látszik a szocpolnál. Bár elvileg már igényelhető, valójában csak az OTP adja. Közben a duma az, hogy nincs rá igény. Hát, így is el lehet szabotálni valamit. Anélkül, hogy komolyabb összetűzésbe kerülnének a kormánnyal. Most tehát várhatunk, mi lesz az iszapbirkózás eredménye.

A bankok többsége olyan adósra vágyik, akinek magas a jövedelme, jókora megtakarítása van, és még a mostani vérzivataros ingatlanpiacon is kelendő az otthona, illetve ilyent szerez be – derült ki a hitelezési vezetők jegybanki kérdőívre adott válaszaiból. A bankrendszert ugyan már régóta sokan vádolják azzal, hogy így tesz, de eddig maguk ennyire markánsan ezt nem mondták ki. Azt az MNB szakértői is csak találgatják, hogy ez a magatartás a végtörlesztés átmeneti hatása, vagy hosszabb távon is fennmarad.

A bankok többsége olyan adósra vágyik, akinek magas a jövedelme, jókora megtakarítása van, és még a mostani vérzivataros ingatlanpiacon is kelendő az otthona, illetve ilyent szerez be – derült ki a hitelezési vezetők jegybanki kérdőívre adott válaszaiból. A bankrendszert ugyan már régóta sokan vádolják azzal, hogy így tesz, de eddig maguk ennyire markánsan ezt nem mondták ki. Azt az MNB szakértői is csak találgatják, hogy ez a magatartás a végtörlesztés átmeneti hatása, vagy hosszabb távon is fennmarad.

Utolsó kommentek