A pénzügyi felügyelet közzétette a nyugdíjpénztárak által elért hozamokat, és azt is, hogy a tagok pénze tíz év alatt a különböző kasszáknál miként gyarapodott. Nem meglepő, hogy óriási eltérések akadnak. Egy átlagos befizetéssel rendelkező magánpénztári tag a tízedik évben 1,1 millió forintnál is többel rendelkezik, ha jó kasszát és portfóliót választott. Míg szerencsétlenebb társának még az időközben befizetett 720 ezer forintnál is kevesebb gyűlt össze a számláján (akad olyan pénztár, ahol a vagyonnövekedési helyett inkább vagyoncsökkentési mutatóról beszélhetünk). Az önkéntes pénztáraknál az átlagos havi ötezer forintos befizetésnél is mintegy százezer forint a legjobban és a legrosszabbul teljesítő között a különbség. Nagyobb összegeknél persze az eltérés is jóval több.

Végignéztük az adatokat, hogy vajon akad-e valamilyen elv, ami segíthet a pénztárválasztásban. Rossz hírünk van: ilyen egyáltalán nincs. A pénztárak ugyan, folyamatosan mondogatják, hogy minél nagyobb a kezelt vagyon, annál jobb eredmények érhetők el. Ez persze nyilván igaz – az ő profitjukra. A tagok pénzének gyarapítására viszont cseppet sem. Az azonos típusú befektetéseknél (ezeket lehet felelősen összemérni) ugyanis egyáltalán nem mutatható ki, hogy a több pénznél magasabb lenne a hozam.

A függetlenség vagy a nagy pénzügyi hátterű csoporthoz tartozás alapján sem lehet igazán különbséget tenni. Szokásos érv, hogy a bankok, biztosítók nem versenyeztetik a vagyonkezelőt, így a díjak magasabbak, a teljesítmény pedig rosszabb. A magasabb díjak az önkéntes pénztáraknál tulajdonképpen ténynek tekinthetők (itt se sokat számít a kezelt vagyon nagysága, hiszen annak lefelé kellene nyomni a költségeket), a magánpénztáraknál ezt a jogalkotók vitték annyira le, aminél a következmények még nem igazán láthatók.

A teljesítménynél viszont nem igazolható a függetlenség jótékony hatása. Az önkéntes pénztárak összesített adatainál (a különböző portfólióknál elért hozamot az ott tartott pénz nagysága alapján vettük figyelembe) 2011-ben az Életút győzött a maga közel 4,6 százalékos átlagos hozamával. A második helyet 3,2 százalékkal a K&H szerezte meg. A legtöbbet pedig a Honvéd tagjai bukták (itt a pénztár egészének teljesítménye mínusz 2,4 százalék lett). A pálmát a magánynyugdíjnál is az Életút szerezte meg (nem is akármilyen, 8,49 százalékos átlagos hozammal), a Quaestor viszont több mint öt százalékot vesztett tagjai pénzéből. Ezt is alul tudta azonban múlni az OTP a maga közel 6,6 százalékos negatív hozamával.

Tíz éves időtávban a magánkasszáknál a toplistát a klasszikus és a növekedési portfóliónál is az AXA vezeti. A kiegyensúlyozott portfóliónál viszont nagyot vert rá a mezőnyre a Generali. A Quaestornál azonban a legkockázatosabb befektetéseknél 10 éves időtávban is buktak a tagok. A következő legrosszabb ugyanennél a portfóliónál az OTP, a maga három százalék alatti éves hozamával.

Az önkéntes pénztáraknál nagyon jól teljesített az ING „D”, de a Bizalom dinamikus portfóliója is. A legrosszabbul az AXA Fiatalos lendület elnevezésű konstrukcióját választók jártak.

Szabálynak tehát leginkább az látszik, hogy nincs szabály. Menedzserek és vagyonkezelők vannak – eltérő tehetséggel és elkötelezettséggel.

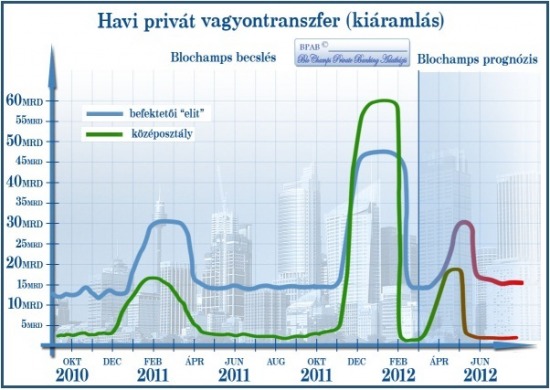

Még nem biztos azonban, hogy teljesen vége a hisztinek. A Blochamps szerint számolni kell azzal, hogy április-májusra újabb menet jöhet. A havi vagyonkiáramlás mértéke ekkor ismét meghaladhatja az 50 milliárd forintot. A privátbanki kapcsolatokkal nem rendelkező magánügyfelek azonban a pénzügyi tanácsadó szerint már kevésbé lehetnek aktívak a korábbinál. Feltételezésüket elsősorban az IMF-EU megállapodással kapcsolatban még mindig létező bizonytalanságra alapozzák. (A miniszterelnök március 15-ei beszéde egyébként nem éppen a megnyugtatást szolgálta.)

Még nem biztos azonban, hogy teljesen vége a hisztinek. A Blochamps szerint számolni kell azzal, hogy április-májusra újabb menet jöhet. A havi vagyonkiáramlás mértéke ekkor ismét meghaladhatja az 50 milliárd forintot. A privátbanki kapcsolatokkal nem rendelkező magánügyfelek azonban a pénzügyi tanácsadó szerint már kevésbé lehetnek aktívak a korábbinál. Feltételezésüket elsősorban az IMF-EU megállapodással kapcsolatban még mindig létező bizonytalanságra alapozzák. (A miniszterelnök március 15-ei beszéde egyébként nem éppen a megnyugtatást szolgálta.)

Utolsó kommentek